値動きの激しい金融商品は「分散」して買うべきである

どのような金融商品であっても、将来的に価値が上がるか下がるかを完全に見極めるのは不可能です。ある程度予測することはできますが、実際にどうなるかは後で振り返ってみないと分かりません。

仮に金融商品の価値が下がっても、少しの損失ならあまり問題にはなりません。ただ、値動きの激しい金融商品であれば、価値が大きく下がることもありえます。

それでは、失敗したときのリスクを考えると、そのような商品には手を出さない方がよいのでしょうか?

必ずしもそうとはいい切れません。値動きの激しい商品はリターンも大きいため、将来の資産形成に大きく役立つ可能性があるからです。そして、とある方法を用いれば、値動きの激しい金融商品を購入しても、損失のリスクをかなり下げることができるのです。

今回は「値動きの激しい金融商品の買い方」を紹介していきます。また、リスクを下げることができる理由も、合わせて解説していきます。値動きの激しい金融商品の購入を検討している人は、ぜひ今回の内容を参考にしてください。

値動きの激しい金融商品の価格変動は予測できない

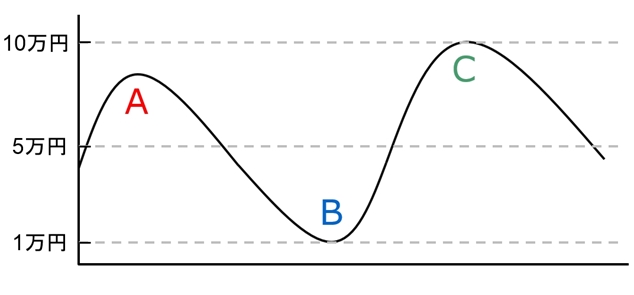

下図のように、非常に値動きの激しい金融商品があるとします。今回はどこか一つのポイントで商品を買い、どこか一つのポイントで商品を売ると仮定します。

仮にBのポイントで商品を買い、Cのポイントで売れば大儲けすることができます。しかし、Aのポイントで商品を買い、Bのポイントで売ってしまうと大損してしまいます。

「そんなことするわけない」と思うかもしれませんが、それは価格の推移が分かっているから言えることです。実際は、金融商品の価格がどのように変動するかは誰にも分かりません。

Aのポイントで買った商品の価格が下がり続けていたら、どうしても不安になってしまいます。これ以上価格が下がるのに耐え切れず、商品を売却してしまうかもしれません。ただ、これではギャンブルをしているのと同じです。

それではいったいどのような買い方をすれば、このような商品でも損するリスクを下げることができるのでしょうか?

分散して買うことで、損失のリスクを下げることができる

値動きの激しい金融商品は複数回に分けて購入することで、損失のリスクを下げることができます。そして、その回数は多ければ多いほどよいです。

例えば、Cのポイントになるまでに、10回に分けて金融商品を購入したとします。どのタイミングで買っても、Cのポイントですべての商品を売ることで、確実に利益を出すことができます。

「今までの投資金額」と「保有している金融商品の数」、「現在の商品価格」を比較すれば、利益が出るタイミングは簡単に分かります。

このことについて、具体例を踏まえて考えてみましょう。

今までの投資金額:100万円

保有している金融商品の数:10個

現在の商品価格:12万円

このタイミングで保有している金融商品をすべて売却した場合、120万円を手に入れることができます。今までの投資金額が100万円であるため、売却した瞬間に利益が確定します。

このように、値動きが激しい商品は分散して購入し、利益が出るタイミングで売り抜くようにしましょう。

ただ、いつまでも価格が下がり続ける商品は、分散して買い続けても無意味です。誰しもがそのような商品を買わないようにしていますが、どうしても価格が下がり続けてしまうことがあります。

そのような事態を防ぐためには、複数の金融商品を買うしかありません。どれか一つの商品の価格が下がっても、他の商品の価格が上がれば、全体としての価値を維持できるからです。

ただ、個人で複数の金融商品を買うのは大変です。それなりの資金が必要になりますし、手間もかかります。そのため、投資信託などを活用し、ファンドマネージャーに分散投資してもらう方法をおすすめします。

※ ファンドマネージャー:金融機関に所属している投資のプロフェッショナル。顧客から預かった資産を含め、金融機関の資産運用を任されている

世界の人口はこれからも増えていくため、世界経済も成長していきます。ファンドマネージャーがそのような市場で価値が下がり続ける商品を選んでしまうことはほとんどありません。また、仮にそのような商品を選んでしまったとしても、ファンドマネージャーは複数の金融商品を扱っているため、その損失を挽回できるのです。

以上のように、値動きの激しい金融商品は分散して購入することが重要になります。そして、実際にそのような運用を行うためには、投資信託などの金融商品を活用する必要があります。

今回紹介した分散投資のように、市場の成長や金融商品の買い方などをきちんと考えて運用を行えば、資産を増やすことはさほど難しいことではありません。

まとめ

・値動きの激しい金融商品の価格変動は予測できない。

・値動きの激しい金融商品は複数回に分けて購入することで、損失のリスクを下げることができる。

・「今までの投資金額」、「保有している金融商品の数」、「現在の商品価格」を比較すれば、利益が出るタイミングは簡単に分かる。

『お金のガイドブック』: 無料メルマガ

『お金のガイドブック』:Twitter

Twitterでは「最新の経済、金融事情」について発信してます。 ぜひ、フォローをよろしくお願い致します!関連ページ

- 資産運用の必要性:資産運用をすることでお金の知識を身に付ける

- 初心者が知るべき12種類の資産運用:メリット・デメリットを解説!

- 資産運用の3大原則:長期、分散、積み立て

- 「投資」と「投機」の違い

- 「投資詐欺」に遭わないための4つのポイント

- 資産運用を行うときの心理と注意点:運営者の失敗談も公開

- 資産運用を始めるときのポイント:幅広く情報を集めることを意識する

- 資産運用では「世界経済の成長」に投資することが重要である

- 資産運用では「複利の効果」を利用することが大切である

- 資産運用の基本である「コア・サテライト戦略」

- 究極の資産形成法である「ドルコスト平均法」

- ドルコスト平均法では「平均取得単価」を考えることが重要である

- 国内投資には「3つのメリット」と「3つのデメリット」がある

- 海外投資には「5つのメリット」と「5つデメリット」がある

- 海外資産を保有する方法と注意点

- 資産を守る方法:預貯金を外貨に換える

- オフショア地域で資産運用をするメリット

- ニュージーランドは安定して資産運用ができる国である

- リーマン・ショックを逆手に取った資産形成法

- ファンド(投資信託)のデメリットとその解消法

- 銀行員が勧めてくる投資信託を買ってはいけない理由

- ETF(上場投資信託)の基礎知識:投資信託や株との違いも解説!

- 債券投資の基礎知識:メリット・デメリット、金利との関係も解説!

- iDeCo(イデコ:個人型確定拠出年金)は初心者向きの資産運用である

- FXは危険なギャンブルである

- 宝くじの基礎知識:「還元率」と「当選確率」

- 投資と資産運用の違い:定義、リスク、時間

- 個人投資家と機関投資家の違い:資金力、情報、ノルマ

- Contirbution to world GDP growth (図)

- 長期・積立・分散投資の効果(図)

- ドルコスト平均法(投資信託)

- 値動きの激しい金融商品(図)

- コア・サテライト(図)

.jpg)