宝くじの基礎知識:「還元率」と「当選確率」

「宝くじ」を買ったことがある人は多いと思います。「一等前後賞合わせて○億円!」というフレーズを聞くと、誰しもが心躍ります。

もちろん一等に当選すれば、一瞬で大金持ちになれます。しかし、その確率はとても低いです。それにも関わらず、一攫千金を夢見て安易に宝くじを買い続けてよいのでしょうか?

宝くじを買うということは、それだけ「投資をしている」ということです。もし、高額な当選金を得ることができていなければ、あなたはかなり損をしていることになります。そうなると、宝くじを買う意味が無くなってしまいます。

無意味な出費を避けるためにも、宝くじを買う必要性を見直すことが重要です。そこで今回は、「宝くじの還元率」や「宝くじの当選確率」などについて解説していきます。これらのことをしっかりと理解すれば、宝くじに対する考え方も変わってくるはずです。

宝くじの還元率

還元率とは、「投資した金額に対して、戻ってくる金額の割合」のことです。宝くじであれば、「当選金の合計金額÷売上の合計金額」で計算することができます。還元率が高いほど、より多くのリターンを得ることができます。

例えば、競馬の還元率は約75%です。また、パチンコの還元率は約85%です。その他にも競輪や競艇などがありますが、公営ギャンブルはおおむね70%〜80%程度の還元率になっています。

それに対して、宝くじの還元率は約45%です。これは「サッカーくじ」と並んで、最も低い値になっています。宝くじの種類や時代によって若干の違い(当選金額や当選数など)はありますが、だいたいその程度になっているのです。

還元率が45%ということは、単純計算で「10,000円分の宝くじを買えば、4,500円を手に入れることができる」ということを意味しています。つまり、買えば買うほど損をしてしまいます。もしどこかの金融機関がこのような投資商品を作ったとしても、まったく売れません。

それにも関わらず、宝くじの売り上げは100億円以上もあります。これは、「庶民に夢を見せるやり方」がうまいからと言えるでしょう。実際はほとんどの人が損をしているのが現状です。

ここまで還元率が低いことを考えると、宝くじに多額の投資をするのはおすすめできません。

宝くじに当たる確率

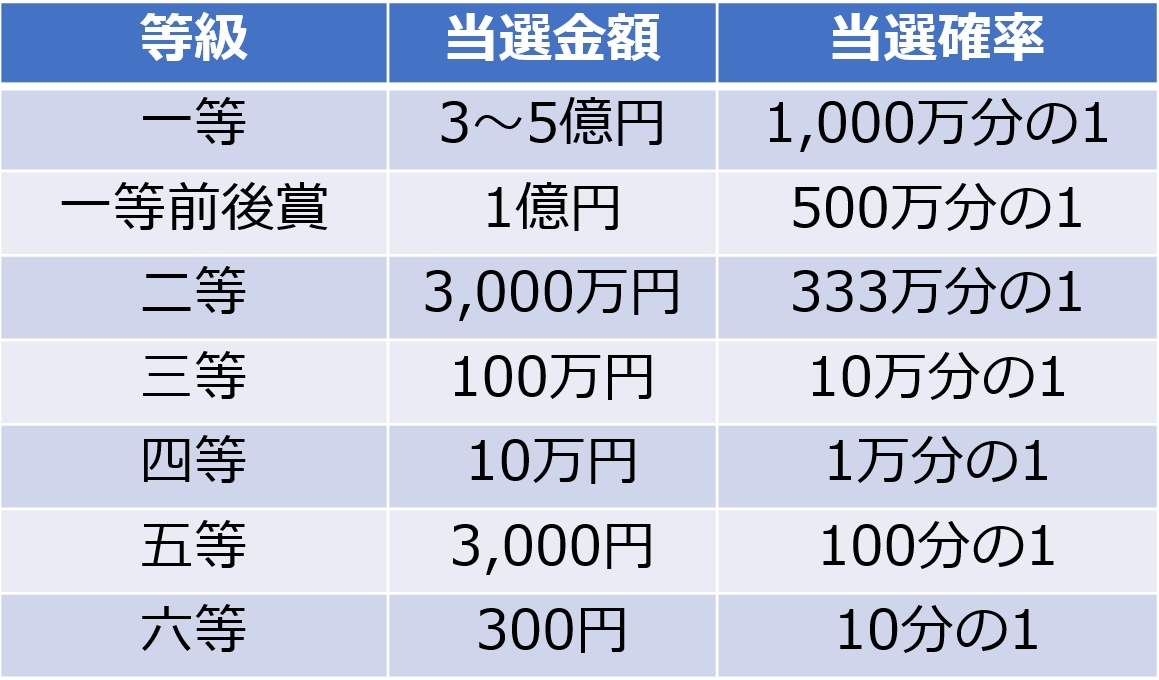

還元率が低いとはいっても、大当たりさえすれば問題ありません。それでは「宝くじに当たる確率」はどれくらいなのでしょうか? これも宝くじの種類や時代によって違うのですが、下記の表を目安にしてください。

このように、一等の当選確率はとてつもなく低いです。二等や三等でも当たるとは思えないほど確率が低いです。

生涯に交通事故で死亡する確率が1/300くらいなので、宝くじの一等に当選する確率はその3万倍です。言い方を変えると、「3万回人生を繰り返し、毎回交通事故で死ぬ」ということになります。途方もない確率であるということがお分かり頂けるのではないでしょうか?

少し極端な表現をしましたが、つまりは「当たる見込みがない」ということです。

もちろん10枚、100枚、1,000枚のように買う枚数を増やせば、それだけ当選確率も上がります。しかし、それでは投資する金額も多くなってしまいます。

宝くじは1枚あたり300円なので、確実に一等を当てるためには、30億円を投資しなければならない計算になります。それほどまでに投資をしては、ただ大損するだけです。

以上のように、宝くじで儲けようとするのは現実的ではありません。「宝くじは買わなければ当たらない」という人がいますが、当たる確率が限りなく低いものに投資し続けるのは考えものです。

もし、本当に資産を増やしたいと考えるのであれば、資産運用を行うべきです。しっかりと勉強すれば、還元率が100%以上の資産運用商品がたくさんあることに気付くはずです。

それでも宝くじを買うのであれば、「夢を買う」くらいの気持ちで買うことをおすすめします。それなら外れてもショックを受けることはありませんし、万が一当れば億万長者になれるかもしれません。

『お金のガイドブック』: 無料メルマガ

『お金のガイドブック』:Twitter

Twitterでは「最新の経済、金融事情」について発信してます。 ぜひ、フォローをよろしくお願い致します!関連ページ

- 資産運用の必要性:資産運用をすることでお金の知識を身に付ける

- 初心者が知るべき12種類の資産運用:メリット・デメリットを解説!

- 資産運用の3大原則:長期、分散、積み立て

- 「投資」と「投機」の違い

- 「投資詐欺」に遭わないための4つのポイント

- 資産運用を行うときの心理と注意点:運営者の失敗談も公開

- 資産運用を始めるときのポイント:幅広く情報を集めることを意識する

- 資産運用では「世界経済の成長」に投資することが重要である

- 資産運用では「複利の効果」を利用することが大切である

- 資産運用の基本である「コア・サテライト戦略」

- 値動きの激しい金融商品は「分散」して買うべきである

- 究極の資産形成法である「ドルコスト平均法」

- ドルコスト平均法では「平均取得単価」を考えることが重要である

- 国内投資には「3つのメリット」と「3つのデメリット」がある

- 海外投資には「5つのメリット」と「5つデメリット」がある

- 海外資産を保有する方法と注意点

- 資産を守る方法:預貯金を外貨に換える

- オフショア地域で資産運用をするメリット

- ニュージーランドは安定して資産運用ができる国である

- リーマン・ショックを逆手に取った資産形成法

- ファンド(投資信託)のデメリットとその解消法

- 銀行員が勧めてくる投資信託を買ってはいけない理由

- ETF(上場投資信託)の基礎知識:投資信託や株との違いも解説!

- 債券投資の基礎知識:メリット・デメリット、金利との関係も解説!

- iDeCo(イデコ:個人型確定拠出年金)は初心者向きの資産運用である

- FXは危険なギャンブルである

- 投資と資産運用の違い:定義、リスク、時間

- 個人投資家と機関投資家の違い:資金力、情報、ノルマ

- Contirbution to world GDP growth (図)

- 長期・積立・分散投資の効果(図)

- ドルコスト平均法(投資信託)

- 値動きの激しい金融商品(図)

- コア・サテライト(図)

.jpg)