FXは危険なギャンブルである

日本ではFXをしている人は多いです。株ほどではありませんが、一説によると数十万人がFXをしていると言われています。誰でも簡単にでき、「普通の主婦でも数億円稼いだ」という話もあります。

しかし、FXには注意点があります。この注意点を無視してFXを行うと、取り返しのつかないことになります。今回は「FXの仕組み」や「FXが危険なギャンブルである理由」について解説していきます。

FXの仕組み

FXとは「日本円」と「ドルやユーロなどの外国の通貨」を交換する取引のことです。日本の場合は、ベースとなる通貨が日本円ですが、どの国で行うかでベースとなる通貨が変わってきます。例えば、アメリカでFXを行う場合は、「米ドル」と「その他の国の通貨」を交換することが多いです。

FXは「margin Foreign eXchange trading」の略であり、外国為替証拠金取引を意味します。外為と略されることもあります。為替レートの差を利用し、利益を得ることを目的としています。

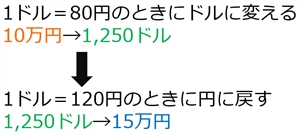

例えば、「1ドル=80円」のときに10万円をドルに変えます。その場合は、「100,000÷80=1,250」で1,250ドルを手に入れることができます。その後、「1ドル=120円」になり、1,250ドルを全て円に戻します。そうなると、「1,250×120=150,000」で15万円になります。

つまり、5万円の利益を得ることができたのです。逆に「1ドル=40円」のように円高が進めば、損失を出すことになります。

為替がどうなるかは誰にも分からない

FXが危険なギャンブルである理由はいくつかあります。その一つとして、「為替がどうなるかは誰にも分からない」というのがあります。今日に対して、明日が円高になるか円安になるかは誰にも分かりません。

ある程度の予測ができる場合はありますが、あくまでも予測にすぎません。プロの投資家でも「まさか円高になるとは……」ということはよくあります。事実、リーマンショックが起こり、円高になると予測できた人はほとんどいませんでした。

万が一、「間違いなく円安になる」という情報があったとしても、その情報を一般人がテレビやインターネットで知ることは難しいです。

レバレッジをかけることにより借金を抱える可能性がある

FXでは、元金の数倍〜数十倍の金額で取引をすることができます。場合によっては、数百倍の取引も可能です。元金に対して、より大きなお金を動かすことができるのです。「元金を担保にして多額の借金をする」というイメージです。

元金に対して、何倍もの取引をすることを「レバレッジをかける」と言います。レバレッジとはテコのことです。小さな力で大きな物を動かすことができます。FXでは、小さなお金で大きなお金を動かすことができるのです。

例えば、10万円で50倍のレバレッジをかけ、500万円分の取引をするとします。上記と同様に、「1ドル=80円」のときにドルに変えると、「5,000,000÷80=62,500」で62,500ドルを手に入れることができます。

その後、「1ドル=120円」になり、62,500ドルを全て円に戻します。そうなると、「62,500×120=7,500,000」で750万円になります。つまり、10万円の元金で、250万円の利益を得たことになります。

このようなケースを見ると、FXにはとても大きな可能性があるように思えます。しかし、「1ドル=40円」になれば、逆に250万円の損失を出すことになります。レバレッジをかけると、利益も損失も大きくなるのです。

そもそも、10万円しかFXに使えない人が、250万円の損失を補填できるとは考えにくいです。結局のところ、借金を抱えるしかないのです。

私の知り合いは、FXで7,000万円の資産を築きました。しかし、その後に損失を出し、7,000万円は無くなってしまいました。借金を抱えなかったのは良かったのですが、税金が大きくかかりました。FXで稼いだ収益にも税金はかかるのです。

その税金は1,000万円とのことでした。知り合いは、損失を出した数年後になっても、毎月10万円の追徴課税を支払っていました。

以上のように、レバレッジをかけて多額の損失を出し、借金を抱えた人は大勢います。FXを始める場合は、レバレッジをかけずに等倍で行うことをおすすめします。

FXを取り扱う業者の狙い

よく「FXで数億円稼いだ!」などの広告が出ていますが、そのような人はほんの一握りです。そのような例を大々的に取り上げ、多くの人をFXに誘い込むという業者の狙いが見えます。

業者の狙いは、私たちが取引をするときの「取引手数料」です。私たちが、儲けようが損しようが関係ありません。FX業者がCMなどに莫大な費用をかけ、大々的に宣伝しているのは、それ以上の利益を得る見込みがあるからです。

FXは投資(資産運用)ではなく、投機(ギャンブル)です。FXの基本構造や業者の動きなどを考えれば、いかに危険なギャンブルであるかが分かります。FXをすること自体に問題はありませんが、「まずは勉強する」という意識を持ち、自分のできる範囲で行いましょう。

『お金のガイドブック』: 無料メルマガ

『お金のガイドブック』:Twitter

Twitterでは「最新の経済、金融事情」について発信してます。 ぜひ、フォローをよろしくお願い致します!関連ページ

- 資産運用の必要性:資産運用をすることでお金の知識を身に付ける

- 初心者が知るべき12種類の資産運用:メリット・デメリットを解説!

- 資産運用の3大原則:長期、分散、積み立て

- 「投資」と「投機」の違い

- 「投資詐欺」に遭わないための4つのポイント

- 資産運用を行うときの心理と注意点:運営者の失敗談も公開

- 資産運用を始めるときのポイント:幅広く情報を集めることを意識する

- 資産運用では「世界経済の成長」に投資することが重要である

- 資産運用では「複利の効果」を利用することが大切である

- 資産運用の基本である「コア・サテライト戦略」

- 値動きの激しい金融商品は「分散」して買うべきである

- 究極の資産形成法である「ドルコスト平均法」

- ドルコスト平均法では「平均取得単価」を考えることが重要である

- 国内投資には「3つのメリット」と「3つのデメリット」がある

- 海外投資には「5つのメリット」と「5つデメリット」がある

- 海外資産を保有する方法と注意点

- 資産を守る方法:預貯金を外貨に換える

- オフショア地域で資産運用をするメリット

- ニュージーランドは安定して資産運用ができる国である

- リーマン・ショックを逆手に取った資産形成法

- ファンド(投資信託)のデメリットとその解消法

- 銀行員が勧めてくる投資信託を買ってはいけない理由

- ETF(上場投資信託)の基礎知識:投資信託や株との違いも解説!

- 債券投資の基礎知識:メリット・デメリット、金利との関係も解説!

- iDeCo(イデコ:個人型確定拠出年金)は初心者向きの資産運用である

- 宝くじの基礎知識:「還元率」と「当選確率」

- 投資と資産運用の違い:定義、リスク、時間

- 個人投資家と機関投資家の違い:資金力、情報、ノルマ

- Contirbution to world GDP growth (図)

- 長期・積立・分散投資の効果(図)

- ドルコスト平均法(投資信託)

- 値動きの激しい金融商品(図)

- コア・サテライト(図)

.jpg)